周五,A股三大股指持续走弱,沪指盘中大幅杀跌后,尾盘探底回升,从跌近4%收窄至1%。总体上个股跌多涨少,全市场超4900只个股下跌,近80家个股跌停或跌超10%。沪深两市今日成交额8057亿元,较上个交易日放量1027亿元。

盘面上,大金融午后发力,临近14:30,金证股份直线拉涨停,带动市场情绪,地产ETF、银行ETF尾盘率先翻红。高股息资产持续受资金追捧,今日国投电力、川投能源、粤高速A、长江电力、宁沪高速、农业银行等多只个股创出历史新高,价值ETF场内亦逆市收红,近期场内走势亮眼。

图片来源:Wind

图片来源:Wind从消息面来看,A股近期利好因素累积,资金面、基本面、流动性方面均有涉及,具体来看:

第一,数百家公司回购增持护盘。据不完全统计,今年以来,用于增持回购的资金就已经超过300亿元,且最近几日已有数百家公司发布大额增持回购计划。

第二,北向资金连续尾盘加仓A股。今日,北向资金尾盘再次逆转买入,全天净买入23.60亿元,为连续4日净买入,本周累计加仓金额近100亿元。

第三,全A业绩增速较Q3明显改善。据2023年年报业绩预告,全A业绩增速较Q3显著回升。从已经披露了业绩预告的公司来看,以2022年为基准,全A2023年年报业绩增速中位数为17.34%,较2023Q3上行18.06个百分点。

资料来源:兴业证券

资料来源:兴业证券展望后市,渤海证券指出,A股迎来政策端的再度催化,政策的落地节奏及效果,将决定流动性的改善快慢,进而决定估值端的修复情况。一旦政策令市场预期全面扭转,则A股市场将实现底部的蓄力,逐步酝酿反弹机会。

【ETF全知道热点盘点】今日重点聊聊地产、银行等2个板块的交易和基本面情况。

一、地产尾盘率先翻红,地产ETF逆市收涨逾1%!供需两端利好累积,地产或迎较大弹性修复

过山车的一天,今日地产板块早盘冲高回落,午后上演V型反转翻红,振幅较大。相对来看,龙头房企表现亮眼。截至收盘,上海临港收涨2%,华发股份、招商蛇口、海南机场、保利发展、滨江集团等纷纷涨逾1%,代表A股龙头房企行情的中证800地产指数逆市收红。

热门ETF方面,地产ETF尾盘率先翻红,场内价格逆市收涨1.20%,终止日线四连阴。全天振幅高达6.70%,换手率超13%,成交额为2967万元,场内交投活跃!

图片来源:Wind

图片来源:Wind从需求端政策来看,多地优化楼市政策,放松限购,有利于需求释放。广州在购买建筑面积120平方米以上(不含120平方米)住房,不纳入限购范围。上海放宽外环以外区域限购1套住房,苏州则全面放开限购。业内人士表示,楼市政策持续优化,有助于释放住房需求,促进房地产市场修复。

从投资端来看,多地银行迅速跟进,支持房地产项目“白名单”落地。城市房地产融资协调机制快速运转,第一批房地产项目“白名单”陆续出炉,多地银行迅速跟进。目前部分项目已获融资支持。据了解,银行在融资通道、审批流程、审批时限等方面明确了工作目标。业内人士表示,这有利于通过房地产融资协调机制打通融资堵点,更加精准支持房地产项目合理融资需求,促进房地产与金融良性循环。

从行业端来看,中指研究院统计,2024年1月,TOP100房企销售总额为2815.3亿元,同比下降33.3%,较去年同期降幅扩大1.6个百分点。行业基本面仍有探底趋势,但从房企来看,国央企和优质房企仍保持领先优势,房企销售额前五分别保利发展、万科、招商蛇口、绿城中国、华润置地。

资料来源:中指研究院

资料来源:中指研究院综上分析来看,地产供需两端利好政策不断累积,叠加板块前期调整较为充分,板块虽仍处底部区间,但有企稳迹象,继续向下调整空间或不大。反之,若楼市基本面回暖,随着利空的逐渐释放,地产或迎较大的弹性修复空间。

具体配置上,银河证券表示,需求侧政策或将持续放松,头部房企展现优秀的运营管理能力具有资金优势,市占率有望进一步抬升,供给端政策持续放松或对部分房企产生较大边际影响。

资料显示,地产ETF跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,央国企含量高!地产ETF也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据来源:中证指数公司

数据来源:中证指数公司二、大金融尾盘V型反转!银行ETF逆市收红韧性凸显

今日市场持续下挫,临近尾盘,沪深300ETF携手券商ETF、银行ETF等大金融板块代表品种联袂反弹。其中银行ETF场内价格一度涨近1%,最终逆市收涨0.09%,较市场整体表现韧性凸显。成份股中,南京银行涨近2%居前,国有四大行悉数收红,其中农业银行涨逾1%,股价创出历史新高。

图片来源:雪球

图片来源:雪球开年以来,银行板块大幅跑赢市场,行情持续扩散,在高股息、中特估、复苏进攻等市场主题下均有所表现。Wind数据显示,银行ETF年内累计上涨6.53%,较同期沪深300指数和上证指数分别跑赢逾14.76%、13.86%。

消息面上,1月,国家开发银行、中国进出口银行、中国农业发展银行净新增抵押补充贷款1500亿元。期末抵押补充贷款余额为34022亿元。押补充贷款是2014年4月由中国人民银行创设的。作为结构性货币政策工具之一,主要用途为支持棚户区改造、重大水利工程等特定领域贷款。

此外,为维护春节前流动性平稳,央行公开市场操作重启140亿元14天期逆回购操作,中标利率为1.95%,与此前持平。市场人士指出,央行呵护资金面意图明显,预计春节前后银行间市场流动性有望保持宽松。

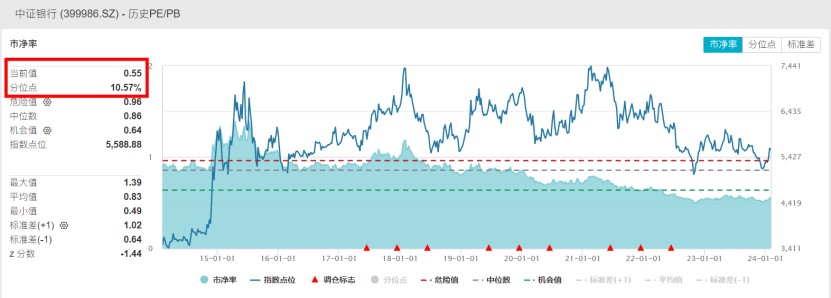

银行板块以持续稳定的高股息著称,截至2月2日收盘,2022年分红的40只上市银行平均股息率为5.18%,居于各行业领先地位,同时板块PB估值处于近10年10.57%分位点的低点水平,具有典型的红利特征。

图片来源:Wind

图片来源:Wind基本面方面,截至目前,已有7家上市银行披露了2023年业绩,整体保持向好的发展态势,盈利同比均实现正增长,同时不良贷款率普遍下降。其中城商行成长性突出,杭州银行、齐鲁银行、青岛银行均实现归母净利润两位数增长。

数据来源:上市公司公告,截至2024.2.2

数据来源:上市公司公告,截至2024.2.2长江证券指出,货币地产政策明确发力,市场预期再修复过程中,继续看好银行板块绝对收益,投资者或可关注高股息国股行,以及前期调整较多、资产质量优异、内生资本可持续的股份行和区域行。

看好银行板块估值重塑行情的投资者,相关产品银行ETF。公开资料显示,银行ETF跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

图片、数据来源:沪深交易所、华宝基金、Wind等,截至2024.2.2。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21;银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;价值ETF被动跟踪上证180价值指数,该指数基日为2002.6.28,发布日期为2009.1.9。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,价值ETF、地产ETF、银行ETF风险等级均为R3。销售机构根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

海量资讯、精准解读,尽在本站财经APP

海量资讯、精准解读,尽在本站财经APP